Vårt syn på rentemarkedet i 2026

Hvordan vil rente, inflasjon og kredittmarked utvikle seg i 2026? Hvilke risikoer og muligheter bør investorer vurdere i Rente- og obligasjonsmarkedet i 2026? Svein Aage Aanes, leder for renteforvaltningen i DNB Asset Management, deler sitt syn på markedet, om kreditt- og durasjonsrisiko og den unike posisjonen til de nordiske obligasjonsmarkedene.

Global renteutsikt: Stabilitet til tross for divergens

Hva er ditt grunnleggende syn på renteutviklingen frem til 2026? Skal vi forvente en lang periode med høyere renter, eller et raskere enn forventet fall i viktige styringsrenter?

I løpet av 2025 har sentralbankene senket rentene, men timingen har variert. ECB og den svenske Riksbanken fullførte sine rentekutt hovedsakelig i første halvdel av året, mens Fed og Norges Bank startet senere og fortsatt er inne i en kuttsyklus. Vi forventer ingen ytterligere renteendringer fra ECB og Riksbanken i 2026. Norges Bank nærmer seg sannsynligvis slutten av sin syklus, med 1-2 rentekutt, det første muligens neste sommer. Totalt sett vil sentralbankens handlinger i Europa sannsynligvis være begivenhetsløse i 2026.

USA presenterer et annet bilde, med et tollregime som tilfører usikkerhet både til inflasjon og vekst. Tegn på et svekkende arbeidsmarked sameksisterer med vedvarende inflasjon. Markedsprising antyder nær 1% i akkumulerte rentekutt innen desember 2026, men risikoene er todelte: Mindre kutt hvis veksten holder seg og inflasjonen forblir høy, eller dypere kutt hvis økonomien stagnerer. Dette kan føre til volatilitet i amerikanske renter, selv om det kanskje ikke vil påvirke europeiske obligasjonsrenter sterkt. I 2025 har volatiliteten i europeiske renter vært på historisk lave nivåer, og vi forventer at EUR, SEK og NOK-renter vil forbli relativt stabile i 2026.

5-års renter, svært lav volatilitet i Europeiske renter 2025

Inflasjonsbane: Tilbake til mål—men ikke overalt

Forventer du at inflasjonen returnerer til "normaliserte" nivåer rundt 2% i 2025/26, eller er et strukturelt høyere inflasjonsregime mer realistisk?

Inflasjonsbildet varierer. I eurosonen og Sverige har inflasjonen stort sett returnert til målsettingene, med forventninger for 2026 på eller under disse målene. I USA og Norge forblir inflasjonen rundt 3%, med kun marginale nedganger forventet neste år. Begge forventes å nærme seg målsettingene i 2027.

Geopolitisk påvirkning: Risikopremier og markedsresiliens

Hvor sterkt påvirker geopolitiske usikkerheter—som energipolitikk, finansielle ubalanser eller handelskonflikter—risikopremiene i globale obligasjonsmarkeder?

2025 har vært preget av intense geopolitiske og politiske nyheter: Pågående krig i Ukraina, et ustabilt amerikanske tollregime, og politisk press på den amerikanske sentralbanken. Til tross for dette har markedene oppført seg bra, bortsett fra et innledende salg rundt frigjøringsdagen i april. Rentevolatiliteten har vært lav, og kredittspreadene har forblitt stramme. Med vekst som fortsatt er tilstrekkelig, sterke husholdnings- og bedriftsbalanser, og sentralbanker som ikke strammer inn, kan 2026 bli nok et godt år for kreditti, selv om prising forblir en bekymring.

Durasjonsstrategi: Nøytral posisjonering i et lavvolatilitetsmiljø

Hvilken durasjonsposisjon anser du som passende for de kommende to årene?

Vi opprettholder en nøytral durasjonssposisjon. Volatiliteten i obligasjonsrenter forventes å forbli dempet, spesielt i Europa og Norden. Taktiske lang/kort-posisjoner kan tas basert på rente bevegelser, men vi ser ikke for oss store endringer fra dagens avkastningsnivåer.

Kredittrisiko forvaltning: Navigering av økende refinansieringskostnader

Hvordan tilnærmer du deg kredittrisiko i et miljø der refinansieringskostnadene stiger og misligholdsrater kan øke inn i 2025/26?

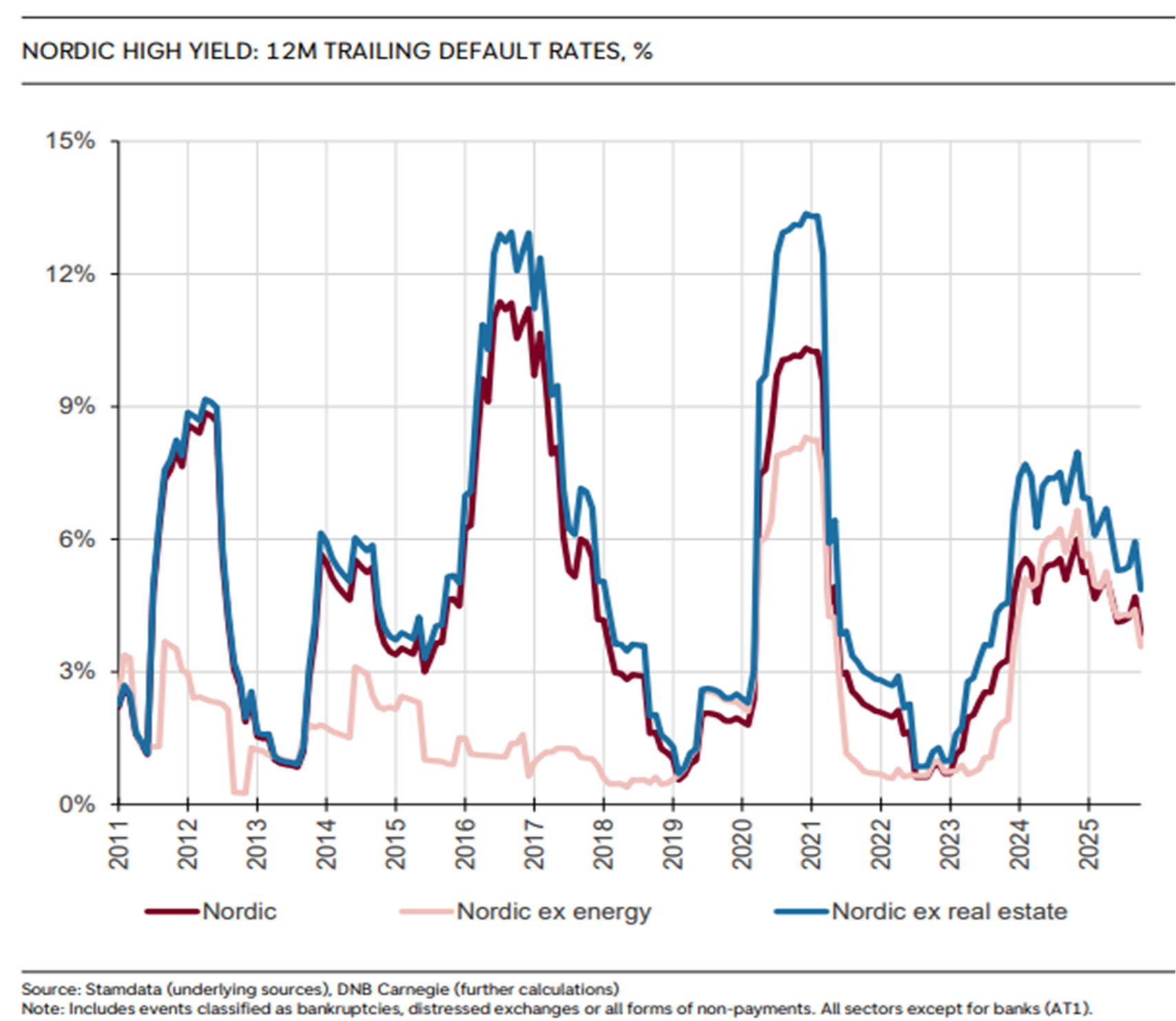

Kredittspreadene er noe dyre, noe som gjenspeiler god økonomisk vekst, sterke balanser og lavere renter. Imidlertid har sterk spreadkomprimering gjort noen markedsektorer—som subordinert gjeld—ganske dyre, noe som krever forsiktighet. Den viktigste effekten av stigende refinansieringskostnader på misligholdsrater ser ut til å være bak oss. Renteøkningene i 2022/2023 førte til høyere mislighold i nordisk high yield sent i 2023 og 2024, spesielt innen eiendom og høyt belånte selskaper. Etter hvert som rentene har lettet og selskapene har justert seg, har misligholdene hatt en nedadgående trend i 2025, med gode recovery rates. Vi forventer at misligholdene vil fortsette å synke det kommende året.

Default- og recovery rates Nordic high yield

Nordiske kredittmarkeder: Stabilitet og mulighet

Nordiske selskapsobligasjoner og obligasjoner med fortrinnsrett (OMF) anses ofte som særlig stabile. Hva gjør dem attraktive for globale investorer i dagens miljø?

Utsiktene for nordiske kredittmarkeder er positive. Investeringsgradsspreader er stramme, spesielt i høyere beta-segmenter (subordinert gjeld, senior non-preferred, deler av eiendom), men for store sektorer som senior finans, offentlig sektor, OMF og forsyning, er spreadene nær langsiktige medianer. Vi forventer ikke ytterligere innstramming, men ser en god utsikt for rullende IG-kreditt over de neste 6–12 månedene.

I nordisk high yield har spreadene utvidet seg med omtrent 70 basispunkter i 2025, hovedsakelig på grunn av høy nyutstedelse. Dette har økt attraktiviteten til nordisk high yield i forhold til amerikanske og europeiske markeder. Med misligholdsrater som forventes å fortsette å falle i 2026, tilbyr nordisk high yield et lovende utgangspunkt for det kommende året.

Kreditt-spread utvikling for forskjellige High-Yield markeder

Konklusjon:

Svein Aage Aanes forventer et år med relativ stabilitet i europeiske rente- og obligasjonsmarkeder, med moderate risikoer og muligheter for taktisk posisjonering. Mens geopolitiske usikkerheter vedvarer, antyder motstandsdyktige kredittmarkeder og forbedrede misligholdsrater—spesielt i Norden—at investorer som forblir årvåkne og selektive kan finne gode investeringsmuligheter i 2026.